Lo scenario della GDO è iniziato a mutare ancora prima del lockdown. Infatti, già a partire dal 21 febbraio, giorno della notizia dei primi casi di Covid-19 a Codogno, la filiera del largo consumo è stata sottoposta a massicci sconvolgimenti.

Si tratta di un settore in cui Esselunga rappresenta il primo gruppo per utili nella grande distribuzione italiana ed è addirittura prima al mondo per vendite al metro quadro. È questo il risultato che emerge dalla ricerca condotta dall’Osservatorio sulla Gdo italiana e sui maggiori operatori stranieri di Mediobanca. L’Osservatorio e-commerce di Netcomm, che riporta i dati della ricerca, specifica però si riferiscono al periodo che precede l’attuale emergenza sanitaria che, come sappiamo, ha avuto un impatto rivoluzionario su tutti i settori, compresa la GDO, in particolare penalizzando gli ipermercati, facendo impennare le vendite online e modificando il paniere di spesa.

Secondo i dati di Mediobanca, Supermarkets Italiani, la società che controlla il marchio Esselunga, ha realizzato nel periodo 2014 – 2018 i maggiori utili nell’ambito della GDO, superando 1,302mld di euro. Seguono Eurospin con 924mln, Conad con 850 mln e Selex con 714 mln. Le peggiori performance sono invece quelle di Coop (-142 mln), Carrefour (-638) e Auchan (-813).

In generale ottimi risultati per i discount: il gruppo Lillo – MD ha accumulato utili pari a 3,2 volte il patrimonio netto iniziale, Lidl ed Eurospin rispettivamente 1,7 e 1,5 volte, mentre tutti gli altri operatori hanno multipli inferiori all’unità.

Esselunga, con 15.794 euro per mq, nel 2018 risulta anche la prima a livello internazionale nelle vendite per metro quadro di superficie, precedendo l’olandese Ahold Delhaize (14.161 euro per mq), le britanniche J Sainsbury (13.774 euro) e Tesco (10.690 euro), le australiane Woolworths (10.133 euro) e Wesfarmers (9.987 euro), le cooperative svizzere Migros (9.891 euro) e Coop Group (8.364 euro) e la spagnola Mercadona (9.069 euro). Sotto la media sono invece le cooperative italiane Coop (6.036 euro) e Conad (5.840 euro), pur superando le cooperative tedesche Rewe (5.384 euro) ed Edeka (4.743 euro).

Ma se questo succedeva prima della pandemia, in che modo il Covid-19 ha modificato le abitudini di acquisto nella GDO? E quanti di questi cambiamenti sono destinati a durare? La società di ricerche di mercato e analisi del Largo Consumo IRI ha pubblicato recentemente lo studio “Covid-19: il Largo Consumo tra forti discontinuità ed accelerazioni” in cui analizza il profondo impatto della pandemia sulla GDO e i principali fattori che influenzeranno il comparto nei mesi a venire.

Nel report, emerge che il Covid 19 è stato di fatto un gigantesco «stress test» perché ha costretto la filiera a far fronte in tempi brevissimi, a ondate successive e massicce di acquisti. Si legge nello studio: “La gran parte delle categorie del Largo Consumo Confezionato è stata sottoposta ad elevatissimi tassi di crescita della domanda che si è riversata nei canali della Distribuzione Moderna ma anche nel canale online, che è stato caratterizzato da un’ondata di acquisti senza precedenti”.

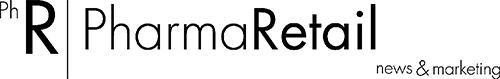

Ma oltre alla domanda eccezionale che cosa è successo? Sicuramente si è modificato il paniere della spesa, gli acquisti degli italiani si sono concentrati su prodotti confezionati di Largo Consumo, a discapito della quota parte degli Alimentari Freschissimi a Peso Variabile e in generale si è assistito a un forte calo della domanda dei reparti cosiddetti «Non Food», tra cui il Cura Persona (e in particolare la cosmesi) influenzata negativamente, come altre categorie, dalla mancanza delle occasioni di socialità.

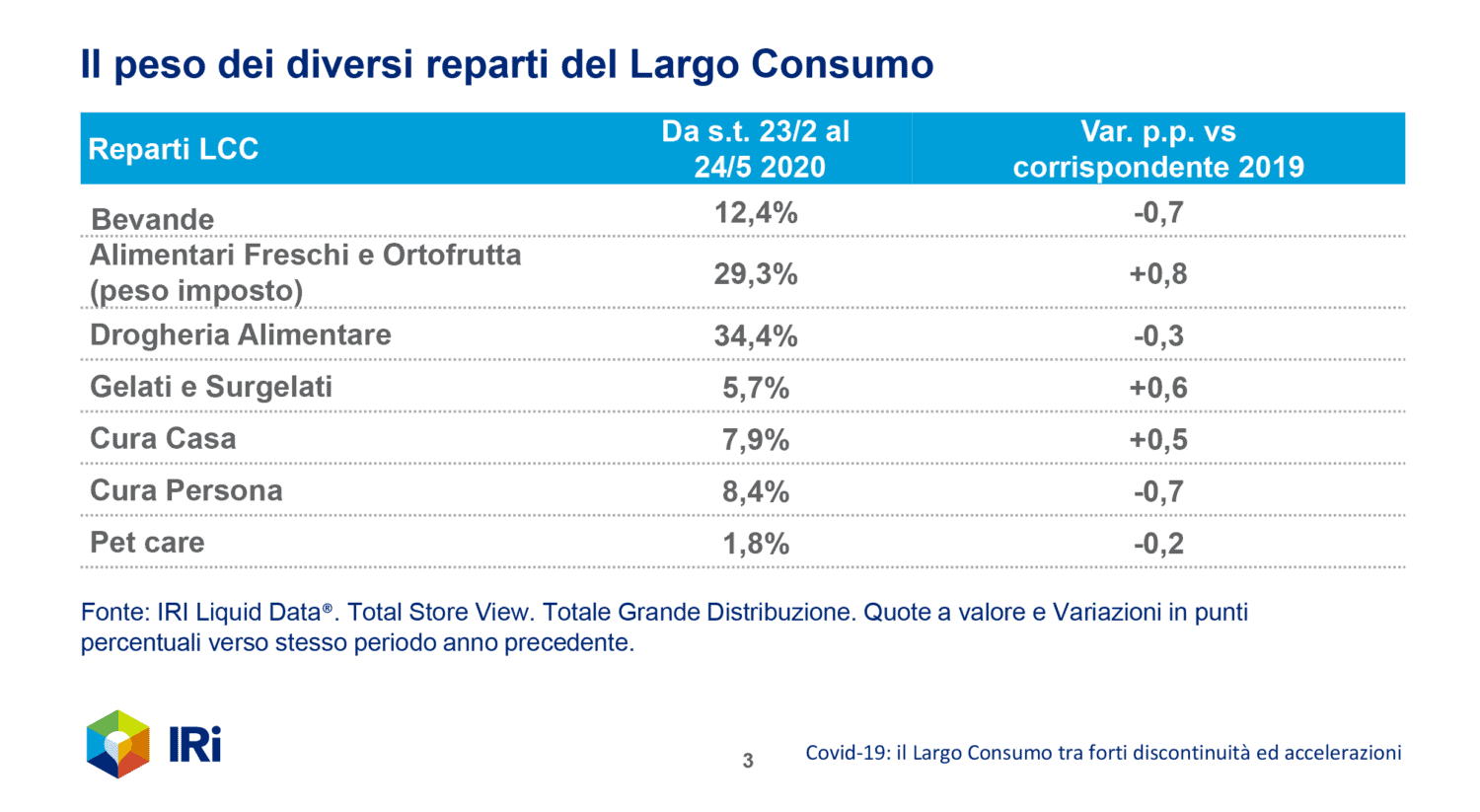

Il grafico che segue analizza più nel dettaglio il paniere di spesa composto dalle famiglie. Si evidenzia una domanda orientata a fare scorte durature in ambito Alimentare (o a più lunga scadenza) e alla preparazione domestica dei cibi (pratica meno diffusa nel pre-Covid). Fra i prodotti per la casa e la persona si classificano ai primi posti le referenze per la sicurezza personale quali il Parafarmaceutico e i Detergenti per la pulizia delle superfici domestiche.

Ma se le vendite dei negozi fisici hanno registrato un’impennata in questo periodo, ancora più marcata è l’accelerazione delle vendite di prodotti di Largo Consumo nel canale E-Commerce. Una crescita che non si è esaurita dopo le prime settimane dell’emergenza, ma continua anche a distanza di tre mesi. Molti consumatori hanno approcciato il canale per la prima volta proprio durante il periodo del lockdown, raddoppiando così la penetrazione dell’e-commerce in solo un mese e mezzo. Di questi nuovi acquirenti il 73,5% sostiene che continuerà ad acquistare online anche in futuro.

Un’altra tendenza del periodo della pandemia è stata quella di rivolgersi ai negozi di prossimità e ai formati più piccoli. Da una ricerca svolta da IRI in collaborazione con il REMLab dell’Università Cattolica, il 27,6% dei consumatori dichiara di aver cambiato la propria insegna di fiducia durante il lockdown per rispondere a bisogni legati alla vicinanza alla propria abitazione, alla percezione di maggiore sicurezza personale (meno affollamenti) e a tempi più veloci per effettuare gli acquisti. Si tratta di una tendenza destinata a durare?

Non è detto, infatti si legge nel report: “quasi la metà di questi consumatori «infedeli», dichiara di non aver gradito particolarmente la nuova insegna e di essere pronta a ritornare alle vecchie abitudini”.

Gli ipermercati in questo periodo hanno accelerano ulteriormente il regresso già in atto da tempo, a causa della difficoltà nel raggiungere il luogo di acquisto e al timore per gli affollamenti, oltre che al calo di attrattività dei centri commerciali dove normalmente sono collocati.

Gli Specialisti Casa e Persona hanno sofferto del calo della domanda per la «cosmesi allargata», della concentrazione delle visite ai punti di vendita in uno o pochi negozi e della chiusura temporanea di alcuni di essi durante la fase iniziale del lockdown.

Quanti di questi cambiamenti sono destinati a consolidarsi nel tempo?

Alcuni (vedi l’e-commerce) ma non tutti. Si legge nel report: “dall’inizio della «fase 2» (dal 4 maggio) una volta allentate le costrizioni e riassorbita la psicosi del contagio, il profilo evolutivo lungo le settimane mostra una lenta riduzione della forbice fra i canali, convenienza, completezza assortimentale e fiducia nell’insegna potrebbero tornare a giocare un ruolo di primo piano fra i driver di acquisto”.

Per quanto riguarda i prezzi, vediamo che: “Nella fase acuta della crisi da Covid-19 per il consumatore il fattore convenienza è risultato un driver secondario. Nello stesso periodo si è assistito anche ad un forte rialzo dei prezzi (sia del carrello che a scaffale) dovuto alle problematiche logistiche e di prodotto (ad esempio per i Freschi), ma anche all’improvvisa riduzione nell’uso delle leve tattico promozionali. Infatti, la pressione promozionale ha subito un arretramento rispetto alla controcifra del 2019 di ben 6 punti percentuali. Questo significa che sugli scaffali sono mancati oltre 400 milioni di euro di merci in promozione rispetto all’anno precedente”.

Il report di IRI prova a rispondere alla domanda «Cosa succederà in futuro?» e basandosi su studi specifici macroeconomici e andamenti settoriali, ipotizza due situazioni future diverse.

Scenario «Best»: la pandemia rimane sotto la soglia di allarme: “La recessione sarà importante (-8% DEF) con un rientro nella parte finale del prossimo anno (+3%). Gli strumenti macroeconomici di sostegno pubblico verranno dispiegati con una certa efficacia nel 2020 e nel 2021. Le misure straordinarie consentiranno di tamponare in parte l’esigenza di liquidità. Si assisterà ad una contrazione dei consumi aggregati, alla crisi di alcuni settori e il tasso di disoccupazione salirà dal 10% al 12%. Nel Largo Consumo Confezionato gli spunti inflazionistici registrati nei 2 mesi di lockdown tenderanno a raffreddarsi. La conversione dei consumi fuori casa in consumi in casa si attenuerà progressivamente per effetto della scomparsa del virus ma tenendo conto del minore reddito disponibile. In questo caso il 2021 riuscirà a riportare i fatturati del Largo Consumo al di sopra dei livelli del 2019.

Scenario «Worst»: lo scenario peggiore è caratterizzato da: “ricadute in autunno e focolai continui. La Pandemia permarrà per tutto il 2020-21 con ripetuti focolai, e si avrà una seconda curva di contagio nel prossimo inverno. La Politica di contenimento epidemiologico di stop&go limiterà significativamente la ripresa delle attività produttive, commerciali e di consumo. Sarà impossibile proseguire con un sostegno macro-economico robusto prolungato e si assisterà ad una potenziale crisi finanziaria. La disoccupazione raggiungerà un livello tra il 15% e il 20%. Sul fronte del Largo Consumo i consumi fuori casa subiranno un permanente ridimensionamento a vantaggio dei consumi tra le mura domestiche. Lo squilibrio della domanda nella Grande Distribuzione, le criticità logistiche e le situazioni di scarsità delle materie prime ed intermedie genereranno un incremento dei prezzi al consumo. Per quanto riguarda i fatturati, la filiera subirà un arretramento di tre d’anni”.

Due ipotesi molto diverse che delineano due previsioni distanti: “per entrambi gli scenari si prevede un rientro dalle dinamiche eccezionali di spesa a partire dal secondo semestre di quest’anno, ma mentre nello Scenario «Best» si resterà in terreno positivo, in quello «Worst» il calo sarebbe pronunciato. Inevitabile in entrambi i casi il rimbalzo negativo nel primo semestre del 2021, ma per il «Best» seguirà una ripresa significativa. Nello Scenario «Worst», invece, ci sarebbe una flessione concentrata nel secondo anno”.